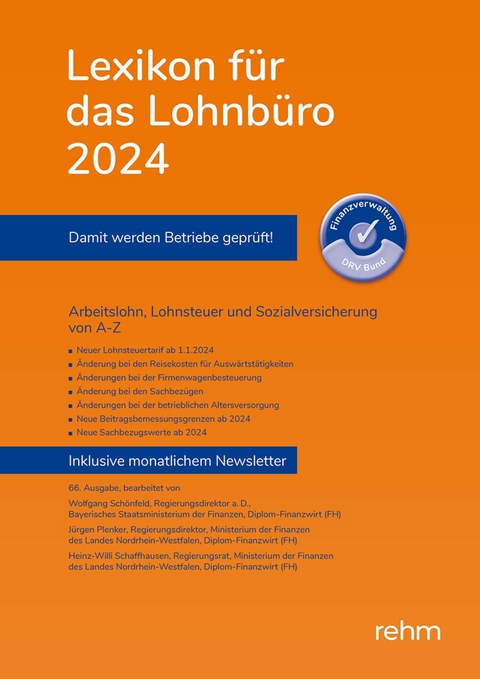

Lexikon für das Lohnbüro 2024 (E-Book EPUB) (eBook)

1326 Seiten

Rehm Verlag

978-3-8073-2863-8 (ISBN)

Jürgen Plenker, Regierungsdirektor im Lohnsteuerreferat des Finanzministeriums Nordrhein-Westfalen, Diplom-Finanzwirt (FH); Heinz-Willi Schaffhausen, Regierungsrat, Ministerium der Finanzen des Landes Nordrhein-Westfalen, Diplom-Finanzwirt (FH).

Jürgen Plenker, Regierungsdirektor im Lohnsteuerreferat des Finanzministeriums Nordrhein-Westfalen, Diplom-Finanzwirt (FH); Heinz-Willi Schaffhausen, Regierungsrat, Ministerium der Finanzen des Landes Nordrhein-Westfalen, Diplom-Finanzwirt (FH).

Vergleichsberechnung

Das Erfordernis der Zusammenballung verlangt zum einen das Zufließen in einem Kalenderjahr und zum anderen eine Zusammenballung von Einkünften im Vergleich zu den wegfallenden Einnahmen. Eine Zusammenballung von Einkünften liegt nur dann vor, wenn

-

-

durch die Entschädigung der bis zum Jahresende wegfallende Arbeitslohn überschritten wird (und sei es auch nur um einen Euro) oder

-

-

im Jahr des Zuflusses der Entschädigung noch weitere Einkünfte erzielt werden, die der Arbeitnehmer nicht bezogen hätte, wenn das Dienstverhältnis ungestört fortgesetzt worden wäre und er dadurch mehr erhält, als er bei einem normalen Ablauf der Dinge erhalten hätte. Allein ein Tätigkeitswechsel (z. B. vom Arbeitnehmer zum Selbstständigen) genügt für die Anwendung der Fünftelregelung nicht, wenn es hierdurch nicht zu einer Steigerung der Gesamteinkünfte kommt (BFH-Urteil vom 8.4.2014, BFH/NV 2014 S. 1358).

Bei der Berechnung der Einkünfte, die der Arbeitnehmer bezogen hätte, wenn das Dienstverhältnis ungestört fortgesetzt worden wäre, ist im Grundsatz auf die Einkünfte des Vorjahres abzustellen.

Diese im sog. Abfindungs-Erlass des Bundesministeriums der Finanzen[9] vorgeschriebene Vergleichsberechnung wird im Veranlagungsverfahren nach Ablauf des Kalenderjahres vom Finanzamt grundsätzlich anhand der Einkünfte des Arbeitnehmers vorgenommen, wobei negative Einkünfte (= Verluste) des Arbeitnehmers aus einer neu aufgenommenen selbstständigen oder nichtselbstständigen Tätigkeit nicht zu berücksichtigen sind. Außerdem sind in die Vergleichsberechnung die dem Progressionsvorbehalt unterliegenden positiven steuerfreien Lohnersatzleistungen (z. B. Arbeitslosengeld, Kurzarbeitergeld) und pauschal besteuerte Arbeitgeberleistungen einzubeziehen.

Arbeitgeber und Arbeitnehmer vereinbaren am 30. Juni 2024 auf Veranlassung des Arbeitgebers die Auflösung des Dienstverhältnisses mit sofortiger Wirkung. Bei Einhaltung der Kündigungsfrist hätte der Arbeitnehmer noch bis 31. Dezember 2024 beschäftigt werden müssen. Der Monatslohn beträgt 5000 €. Das Weihnachtsgeld ist zeitanteilig zugesichert und wird in Höhe eines Monatslohns gezahlt. Der Arbeitnehmer erhält eine Entlassungsabfindung in Höhe von 35200 €. Es ist folgende Vergleichsberechnung durchzuführen:

Ohne Ausscheiden aus dem Arbeitsverhältnis wären dem Arbeitnehmer zugeflossen:

| Monatslohn 5000 € × 12 | = | 60000,— € |

| Weihnachtsgeld | 5000,— € |

| insgesamt | 65000,— € |

Aufgrund des Ausscheidens sind dem Arbeitnehmer zugeflossen:

| Monatslohn vom 1. 1. – 30. 6. (5000 € × 6 =) | 30000,— € |

| zeitanteiliges Weihnachtsgeld | 2500,— € |

| Entlassungsabfindung | 35200,— € |

| insgesamt | 67700,— € |

Eine Zusammenballung von Einnahmen liegt vor, da die Vergleichsberechnung ergeben hat, dass der bis zum Jahresende wegfallende Arbeitslohn (= 32500 €) durch die gezahlte Entschädigung (= 35200 €) überschritten wird. Die Entlassungsabfindung in Höhe von 35200 € kann deshalb bei der Einkommensteuer-Veranlagung unter Anwendung der Fünftelregelung ermäßigt besteuert werden.

Das Beispiel zeigt, dass die Zusammenballung von Einnahmen am einfachsten dadurch gesichert werden kann, dass die Abfindung so hoch angesetzt wird, dass der bis zum Jahresende wegfallende Arbeitslohn überschritten ist (und sei es auch nur um einen Euro).

Noch einfacher kann die für eine ermäßigte Besteuerung erforderliche Zusammenballung allerdings dann gesichert werden, wenn der Arbeitnehmer zum Jahresende ausscheidet und ihm die Abfindung sofort ausgezahlt wird.

Arbeitgeber und Arbeitnehmer vereinbaren am 31. Dezember 2023 auf Veranlassung des Arbeitgebers die Auflösung des Dienstverhältnisses mit sofortiger Wirkung. Bei Einhaltung der Kündigungsfrist hätte der Arbeitnehmer noch bis 30. Juni 2024 beschäftigt werden müssen. Der Monatslohn beträgt 5000 €. Der Arbeitnehmer erhält eine Entlassungsabfindung in Höhe von 35200 €. Wird die Abfindung noch am 31. Dezember 2023 ausgezahlt, liegt eine Zusammenballung ohne Weiteres vor. Wird die Abfindung erst im Januar 2024 ausgezahlt, ist folgende Vergleichsberechnung anhand der Einnahmen durchzuführen:

Einnahmen im Kalenderjahr 2023:

| Jahresarbeitslohn 2023 (5000 € × 12) | = | 60000,— € |

| Einnahmen im Kalenderjahr 2024: |

| laufender Arbeitslohn | 0,— € |

| Entlassungsabfindung | 35200,— € |

Der Vergleich ergibt, dass die im Kalenderjahr 2024 zufließenden Einnahmen niedriger sind als die Einnahmen des Jahres 2023. Eine Anwendung der Fünftelregelung auf den steuerpflichtigen Teil der Abfindung ist deshalb eigentlich nicht möglich.

In die Vergleichsberechnung sind aber die positiven steuerfreien Lohnersatzleistungen einzubeziehen. Sollte das im Kalenderjahr 2024 zu zahlende Arbeitslosengeld (60000 € – 35200 € =) 24800 € übersteigen (auch nur um einen Euro), ergibt sich Folgendes:

| Einnahmen in Kalenderjahr 2023: |

| Jahresarbeitslohn 2023 (5000 € × 12) | = | 60000,— € |

| Einnahmen im Kalenderjahr 2024: |

| laufender Arbeitslohn | 0,— € |

| Entlassungsabfindung | 35200,— € |

| Arbeitslosengeld | 24801,— € |

| Einnahmen insgesamt | 60001,— € |

Der Vergleich ergibt, dass unter Einbeziehung des Arbeitslosengeldes die im Kalenderjahr 2024 zufließenden Einnahmen den Arbeitslohn des Jahres 2023 übersteigen (wenn auch nur um 1 €) mit der Folge, dass die Entlassungsabfindung in Höhe von 35200 € bei der Einkommensteuer-Veranlagung unter Anwendung der Fünftelregelung ermäßigt besteuert werden kann. Im Veranlagungsverfahren wird allerdings die Fünftelregelung unter Einbeziehung des Arbeitslosengeldes in den sog. Progressionsvorbehalt berechnet, was auch zu einer Steuernachzahlung an das Finanzamt führen kann.

Arbeitgeber und Arbeitnehmer vereinbaren auf Veranlassung des Arbeitgebers die Auflösung des Dienstverhältnisses zum 30.6.2024; der Jahresarbeitslohn 2023 betrug 50000 €. Die Entlassungsabfindung beträgt 15000 €.

Die Entlassungsabfindung von 15000 € übersteigt nicht den Betrag der entgehenden Einnahmen (= 25000 €), sodass die Fünftelregelung für die Entlassungsabfindung eigentlich nicht in Betracht kommt.

Findet der Arbeitnehmer allerdings z. B. zum 1.7.2024 einen neuen Arbeitsplatz (Arbeitslohn bis Jahresende z. B. 25000 €), kann er für die Entlassungsabfindung die Fünftelregelung bei seiner Einkommensteuer-Veranlagung beantragen, da unter Berücksichtigung des neuen Arbeitsverhältnisses die Einkünfte 2024 in Höhe von 63770 € (25000 € + 15000 € + 25000 € abzüglich 1230 € Arbeitnehmer-Pauschbetrag) die Einkünfte 2023 in Höhe von 48770 € (50000 € abzüglich 1230 €) übersteigen.

Auflösung des Dienstverhältnisses im März 2024 – Einnahmen i. S. d. § 19 EStG bis dahin 17000 €, die Entlassungsabfindung beträgt 46000 €. Anschließend Bezug von Arbeitslosengeld (April 2024 bis Oktober 2024) 9000 €. Gründung eines Gewerbebetriebs im November 2024 (Einkünfte: Verlust von 15000 €).

Vergleich:

-

-

Jahr 2023

Einkünfte i. S. d. § 19 EStG (65000 € ./. 1230 €)

63770 €

Einkünfte aus den übrigen Einkunftsarten

0 €

Summe

63770 €

-

-

Jahr 2024

Einkünfte i. S. d. § 19 EStG aus bisherigem Dienstverhältnis (17000 € ./. 1230 €)

15770 €

Entlassungsabfindung

46000 €

tatsächlich bezogenes Arbeitslosengeld

9000 €

Summe

70770 €

Die Entlassungsabfindung (46000 €) übersteigt nicht den Betrag der entgehenden Einnahmen (65000 € ./. 17000 €) in Höhe von 48000 €.

Nach dem Vergleich der Einkünfte aus...

| Erscheint lt. Verlag | 12.1.2024 |

|---|---|

| Verlagsort | Heidelberg |

| Sprache | deutsch |

| Themenwelt | Recht / Steuern ► Steuern / Steuerrecht ► Allgemeines / Lexika |

| Schlagworte | Arbeitslohn • Außenprüfer • Lexikalische Darstellung • Lexikon für das Lohnbüro • Lohn • Lohnbüro • Lohnsteuer • Lohnsteuerpflicht • Lohnsteuerrecht • Personal • Personalbüro • Schönfeld • Sozialversicherung • Sozialversicherungspflicht • Verwaltungsanweisungen |

| ISBN-10 | 3-8073-2863-7 / 3807328637 |

| ISBN-13 | 978-3-8073-2863-8 / 9783807328638 |

| Informationen gemäß Produktsicherheitsverordnung (GPSR) | |

| Haben Sie eine Frage zum Produkt? |

Größe: 72,4 MB

Kopierschutz: Adobe-DRM

Adobe-DRM ist ein Kopierschutz, der das eBook vor Mißbrauch schützen soll. Dabei wird das eBook bereits beim Download auf Ihre persönliche Adobe-ID autorisiert. Lesen können Sie das eBook dann nur auf den Geräten, welche ebenfalls auf Ihre Adobe-ID registriert sind.

Details zum Adobe-DRM

Dateiformat: EPUB (Electronic Publication)

EPUB ist ein offener Standard für eBooks und eignet sich besonders zur Darstellung von Belletristik und Sachbüchern. Der Fließtext wird dynamisch an die Display- und Schriftgröße angepasst. Auch für mobile Lesegeräte ist EPUB daher gut geeignet.

Systemvoraussetzungen:

PC/Mac: Mit einem PC oder Mac können Sie dieses eBook lesen. Sie benötigen eine

eReader: Dieses eBook kann mit (fast) allen eBook-Readern gelesen werden. Mit dem amazon-Kindle ist es aber nicht kompatibel.

Smartphone/Tablet: Egal ob Apple oder Android, dieses eBook können Sie lesen. Sie benötigen eine

Geräteliste und zusätzliche Hinweise

Buying eBooks from abroad

For tax law reasons we can sell eBooks just within Germany and Switzerland. Regrettably we cannot fulfill eBook-orders from other countries.

aus dem Bereich